Variabili che compongono il Rating

Nell’articolo precedente, abbiamo visto che le variabili che compongono il rating bancario sono molteplici e si possono dividere in variabili di tipo quantitativo e qualitativo.

In questo articolo tratteremo nello specifico

Dati periodici di bilancio

I dati periodici di bilancio sono una variabile quantitativa fornita dall’azienda con il deposito del bilancio in Camera di Commercio (società di capitali).

L’analisi dei dati è l’elemento fondamentale nella determinazione dei rating delle medie e grandi imprese. I dati di bilancio assumono rilevanza inferiore invece per le piccole e microimprese.

Si rende necessario procedere con un’analisi dettagliata ed approfondita del bilancio per ricavare informazioni ed indici utili non previsti dal legislatore e pertanto derivanti come interpolazione dei dati riportati nello schema civilistico. Tutte le informazioni di tipo patrimoniale, economico e finanziarie presenti nel bilancio aziendale concorrono insieme nella formazione del giudizio finale espresso dal rating.

Le informazioni (di bilancio) vengono classificate e divise in:

- Analisi patrimoniale

- Analisi economica e finanziaria.

L’analisi è effettuata con lo scopo di intercettare elementi di rischio desumibili dai dati dell’azienda da finanziare che possano comportare per la banca un incremento del livello di rischio in futuro. Le principali tecniche di analisi di bilancio sono:

- Analisi per margini

- Analisi per indici

- Analisi per flussi.

Il processo di analisi inizia da una riclassifica delle voci di bilancio. Gli Istituti di credito utilizzano la piattaforma CEBI che in modo automatico offre la riclassifica e l’analisi economico finanziaria dei dati di bilancio di tutte le società di capitali che hanno l’obbligo di deposito del bilancio in Camera di Commercio. Nell’impostazione CEBI, gli indici sono raggruppati nelle seguenti categorie: sviluppo, produttività, redditività, gestione circolante e liquidità, sostenibilità del debito (De Laurentis 2021).

Nel presente articolo, riclassificheremo i principali indicatori di bilancio utilizzati dalle banche in due macrocategorie di analisi: patrimoniale ed economico finanziaria.

Analisi patrimoniale

L’analisi patrimoniale mira a valutare i dati patrimoniali dell’impresa e la loro composizione partendo da una riclassificazione secondo lo schema finanziario. L’attivo (impieghi) e il passivo (fonti) di bilancio sono posti a confronto con lo scopo di verificare gli equilibri interni. Gli impieghi sono classificati in base alla possibilità di conversione monetaria nel tempo partendo dagli impieghi meno liquidi (immobilizzazioni) agli impieghi più facilmente monetizzabili (capitale circolante).

Livello di patrimonializzazione

Uno dei primi indicatori patrimoniali presi in considerazione dai sistemi di rating è il livello di patrimonializzazione:

Tale indicatore viene misurato come rapporto tra patrimonio netto e totale attivo ed indica la distribuzione delle fonti di finanziamento tra equity e debito. Maggiore è il rapporto di patrimonializzazione migliore sarà il rating attribuito dalla banca, a parità di altre condizioni. Bassi livelli di patrimonializzazione indicano di conseguenza elevati livelli di indebitamento. La prassi bancaria considera un buon livello di patrimonializzazione quando si è in presenza di un equity (patrimonio netto) pari ad almeno il 25% del totale attivo.

I modelli di rating di alcuni dei più grandi Istituti bancari nazionali considerano come fattore negativo un elevato valore delle immobilizzazioni immateriali. Il valore netto delle immobilizzazioni immateriali viene sottratto dal patrimonio netto e dal totale attivo.

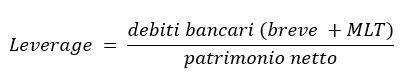

Leverage Finanziario

Strettamente legato al livello di patrimonializzazione è il grado di leverage finanziario. Il leverage può essere misurato in diversi modi includendo tutti i debiti oppure solamente i debiti finanziari/bancari:

Il leverage ci fornisce il grado di indebitamento finanziario in confronto al patrimonio netto. Il dato ci indica quanto debito ha contratto l’azienda a fronte di 1€ di equity. Tale valore per considerarsi ottimale non dovrebbe essere superiore a 4. A fronte di 1€ di equity l’azienda non deve avere debiti finanziari superiori a 4€. Il superamento di tale soglia può portare ad un peggioramento di rating a parità di altre condizioni.

Margine di struttura

L’analisi patrimoniale continua con la verifica dell’equilibrio tra fonti ed impieghi. Il margine di struttura indica il grado di copertura dell’attivo fisso con equity (margine di struttura primario). In caso l’equity non fosse sufficiente a coprire l’attivo fisso è preferibile una copertura delle immobilizzazioni nette con equity e finanziamenti a MLT (passività consolidate).

Margine di struttura = Equity + Passività a MLT

In caso di una struttura patrimoniale dove l’equity e le passività consolidate non fossero sufficienti a coprire le immobilizzazioni nette siamo in presenza di uno squilibrio verso fonti a breve termine. Questo ha un effetto negativo sul rating attribuito dalla banca, a parità di altre condizioni.

Capitale Circolante Netto (CCN)

Un altro indicatore patrimoniale importante è il capitale circolante netto (CCN) calcolato come la differenza tra attivo circolante (crediti, magazzino e disponibilità liquide) e passivo a breve termine (debiti verso fornitori, debiti bancari a breve termine e altri debiti a 12 mesi).

Il capitale circolante netto ci dà la misura dell’equilibrio finanziario nel breve termine:

- con un CCN>0 abbiamo un adeguata copertura delle passività a breve con l’attivo circolante;

- con un CCN<0 ci troviamo di fronte ad uno squilibrio finanziario verso il breve termine. In questo caso il passivo corrente è maggiore dell’attivo circolante e di conseguenza l’ha azienda ha finanziato parte dell’attivo fisso con forme di finanziamento a breve termine. In caso di richieste di rientro sui fidi bancari l’azienda potrebbe trovarsi in difficoltà. Un CCN<0 ha conseguenze negative sul rating, a parità di altre condizioni.

Analisi Economico Finanziaria

L’analisi del conto economico mira a valutare la capacità dell’azienda di generare reddito attraverso la gestione dei diversi fattori di produzione utilizzati. Anche per il conto economico dobbiamo ricorrere ad una riclassifica dei dati al fine di individuare grandezze utili e non presenti nello schema civilistico. La riclassificazione è sempre fatta utilizzando la forma progressiva, per evidenziare i risultati intermedi che interessa analizzare (Facchinetti 2002).

Per il conto economico si possono utilizzare varie riclassificazioni, le principali che riteniamo di menzionare sono:

- a valore e costi della produzione;

- a margine di contribuzione;

- a valore aggiunto.

EBITDA

Il primo schema di riclassifica denominato a “valore e costi della produzione” si riferisce al bilancio civilistico come previsto dal Codice civile (Art.2425). Questa riclassifica è particolarmente utile per il calcolo di uno dei principali indicatori di bilancio (di conto economico nello specifico) che concorrono nella formulazione dei rating attribuiti alla clientela da parte delle banche, l’EBITDA. Il termine EBITDA si riferisce al margine operativo lordo (MOL) e rappresenta la redditività operativa di un’azienda. Il calcolo di questo indicatore è particolarmente facile se utilizziamo lo schema civilistico di conto economico. Il calcolo parte dall’utile d’esercizio, si sommano le imposte, il saldo della gestione finanziaria e gli ammortamenti

L’EBITDA assume un’importanza fondamentale in quanto ci indica la redditività caratteristica di un’azienda prima della gestione finanziaria e fiscale. Una volta calcolato viene posto in rapporto con altre grandezze del conto economico e dello stato patrimoniale per ottenere una serie di altri indicatori molto utilizzati dalle banche nei sistemi di rating interno.

Tra i principali indicatori derivanti dal rapporto dell’EBITDA con altre grandezze di bilancio abbiamo: EBITDA/VENDITE, PFN/EBITDA, DSCR.

Togliendo al margine operativo lordo gli ammortamenti, accantonamenti e svalutazioni otteniamo il reddito operativo EBIT che viene utilizzato in rapporto ad altre grandezze di bilancio (ad esempio, la redditività del capitale investito come vedremo più avanti). Il sistema bancario utilizza lo schema di riclassificazione CEBI anche per il conto economico.

Ai fini dell’attribuzione del rating, le medesime variabili di conto economico sono raffrontate con i valori espressi (dall’azienda) nel tempo. Si ottiene così una valutazione e un raffronto temporale nota come analisi di trend. Il primo raffronto si ha sul valore della produzione che comparato con gli anni precedenti ci indica se l’azienda è in una fase di espansione, stabilità o contrazione dei volumi. La riclassifica di bilancio permette successivamente di mettere a confronto l’andamento della marginalità negli anni attraverso un raffronto dell’EBITDA ed EBIT con i valori espressi gli anni prima. I valori di marginalità vengono poi raffrontati al fatturato dell’rispettivo esercizio ottenendo così degli indici che ci mostrano il confronto e l’andamento nel tempo.

Possiamo supportare la tua azienda. Parliamone insieme!