Indici di bancabilità: il PFN/EBITDA e il LLCR.

Riprendiamo il tema degli indici di bancabilità introdotto nel precedente articolo. Oltre al già analizzato DSCR, è importante esaminare altri due indicatori, fortemente considerati dagli Istituti finanziari in sede di valutazione del merito di credito. Tali indici, rispettivamente il rapporto PFN/EBITDA ed il Loan Life Coverage Ratio (LLCR), mirano, tanto quanto il DSCR, ad individuare la capacità di un’impresa o di un dato progetto di onorare il debito attraverso i flussi di cassa generati dalla propria attività caratteristica. Unitamente al DSCR essi sono gli indicatori maggiormente utilizzati dalle banche per valutare la “bancabilità” di un’impresa, di conseguenza è utile averne ben presente il calcolo ed i principali risvolti, nonostante la costruzione dei suddetti indici possa variare, anche significativamente, a seconda dell’istituto che effettua la valutazione e del soggetto valutato.

In questo articolo vedremo in dettaglio:

Il rapporto PFN/EBITDA

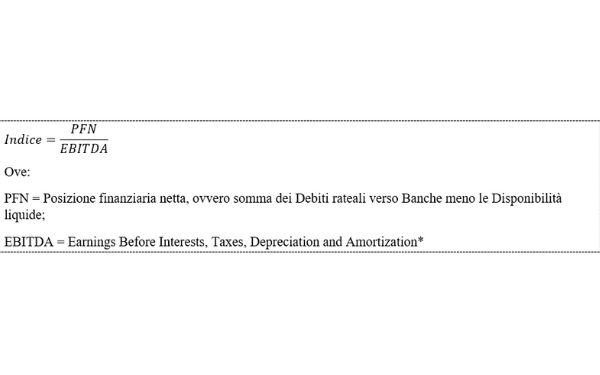

Un indicatore molto diffuso tra gli Istituti finanziari è il rapporto PFN/EBITDA. Esso mette a confronto la Posizione Finanziaria Netta – detta anche Indebitamento Finanziario Netto – la quale misura l’ammontare dei debiti finanziari al netto delle disponibilità liquide, con il Margine Operativo Lordo (EBITDA), ovvero il risultato economico attribuibile solamente all’attività caratteristica dell’azienda.

L’indice misura quindi in quanti anni l’impresa sarebbe in grado di ripagare i propri debiti finanziari, nel caso essa utilizzasse, a tale scopo, tutti i flussi derivanti dalla sua attività caratteristica, oltre all’attuale disponibilità di risorse liquide. È chiaro che maggiore è l’indice, maggiore è il tempo necessario alla “macchina aziendale” per generare risorse sufficienti ad onorare l’intero debito finanziario residuo.

In sintesi, la formula per calcolarlo è la seguente:

*(per il calcolo dettagliato dell’EBITDA si rimanda al precedente articolo sugli Indici di bancabilità, disponibile qui).

Il valore-soglia, secondo gli asset quality review della BCE, è 6 e al raggiungimento di tale soglia un’impresa debitrice passa da Stage 1 a Stage 2. Ne consegue che, anche in fase di valutazione del merito di credito, le banche monitorano il valore assunto da questo rapporto e si allertano nel caso questo sia prossimo o superiore a 6, con ricadute significative sulla possibilità di accedere al finanziamento da parte dell’azienda.

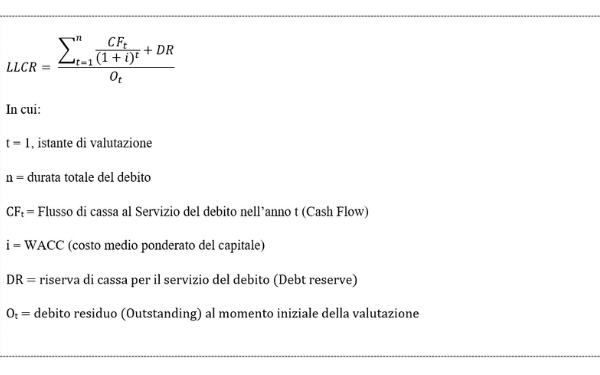

Il Loan Life Coverage Ratio

Anche gli indici sono relativi

Come dimostrato nel precedente articolo sugli Indici di bancabilità, ciò che normalmente accade è che ogni banca o istituto utilizzi una sua “versione” degli indici esaminati, per effetto di metodi di analisi già dimostratisi validi in azienda o più semplicemente per differenze di interpretazione degli indicatori. In aggiunta, può accadere che lo stesso istituto utilizzi un indice modificato od aggiustato al fine di valutare più puntualmente la bancabilità di un soggetto che versa in particolari condizioni economico-finanziarie. Non è quindi infrequente trovare istituti che classifichino come “DSCR” un indice non propriamente fedele alla formulazione originale.

I casi sono molteplici e vanno contestualizzati sulla base dell’azienda valutata.

Un esempio rilevante è rappresentato dalle aziende che presentano a passivo debiti tributari e contributivi rateizzati: in tal caso gli Istituti che le valutano potrebbero ragionevolmente pensare di utilizzare, per il calcolo del PFN/EBITDA, una Posizione Finanziaria Netta comprensiva anche di questi debiti, in quanto non più inseribili in un contesto di “normale operatività del business”, bensì riconducibili a dei debiti di natura finanziaria. Così facendo il valore assunto dal rapporto aumenterebbe inevitabilmente, ma fornirebbe un’informazione più precisa sulla situazione dell’impresa.

Anche nel calcolo del LLCR possono trovarsi delle varianti. La più diffusa è quella che considera, nel flusso di cassa, non solo le risorse specificamente generate dal progetto e riconducibili alla gestione caratteristica dell’impresa, ma anche tutte le ulteriori risorse prodotte entro la durata del finanziamento che possono essere messe a disposizione per ripagarlo.

Questa soluzione rende più “ottimistica” la valutazione della sostenibilità del finanziamento concesso, nondimeno essa può essere efficace se le misurazioni e le previsioni dei flussi di cassa extra-caratteristici sono effettuate prudenzialmente.

Indagati quindi quelli che sono gli indici di bancabilità principali, è importante tener presente l’ampia discrezionalità di calcolo di cui dispone ogni istituto. Sapere le grandezze considerate dalla specifica banca significa individuare quali sono gli aspetti economico-patrimoniali su cui fare maggior leva per aumentare le possibilità di accesso al credito.

Possiamo supportare la tua azienda. Parliamone insieme!