Il Fondo Centrale di Garanzia per le PMI

Il reperimento di risorse finanziarie è, da sempre, essenziale allo sviluppo di un’azienda ed al suo sostegno attraverso le diverse fasi di vita del business. Questo processo mette inevitabilmente le imprese davanti ad un bivio: utilizzare le sole risorse già disponibili dall’assetto proprietario, oppure decidere di affacciarsi al mondo degli istituti di credito (banche in primis) per richiedere loro del capitale di debito a supporto?

Nella maggioranza dei casi, la seconda opzione è l’unica via percorribile, pena l’impossibilità oggettiva di fare impresa. Tuttavia, i limiti imposti dagli istituti per accedere al credito, sono diventati sempre più restrittivi, per effetto della normativa che ha posto maggiori vincoli all’operatività delle banche come conseguenza delle recenti crisi economiche.

Condizioni stringenti sui prestiti, gravose garanzie collaterali e incidenza del rating diminuiscono le possibilità, per molte aziende, di reperire nuove risorse finanziarie, sia sul breve che sul medio-lungo termine. Per poter accedere ai finanziamenti, in molti casi alle imprese è richiesta una cospicua dotazione patrimoniale di base: ciò può rappresentare un ostacolo, specialmente in scenari economici come quello italiano, in cui oltre il 90% delle aziende sono di natura medio-piccola.

In tale contesto si inserisce il Fondo di Garanzia per le PMI, strumento istituito dal Ministero dello Sviluppo economico con Legge n. 662/96 e operativo dal 2000, a sostegno delle piccole e medie imprese, dei Consorzi e dei Professionisti, ad eccezione di alcuni settori.

Nella sostanza, il Fondo Centrale di Garanzia rende possibile, per questi soggetti, l’ottenimento di finanziamenti da parte delle banche o altri intermediari finanziari abilitati, che vengono garantiti dal Ministero, anche grazie a risorse europee, sotto la gestione di Medio Credito Centrale (istituto conosciuto anche come Banca del Mezzogiorno). Tale strumento va a sostituire le onerose garanzie che gli istituti di credito richiedono prima di erogare un finanziamento, quali ipoteche, fidejussioni e polizze assicurative, rendendo più fluido ed accessibile il reperimento di risorse; inoltre, quest’ultime sono concesse in misura superiore ed a migliori condizioni.

Per le banche, il vantaggio del Fondo di Garanzia MCC è che, per la quota di finanziamento da esso garantita, non è necessario un accantonamento a copertura di eventuali perdite (applicandosi in questo caso il meccanismo della ponderazione zero, previsto dagli accordi di Basilea); di conseguenza gli istituti finanziatori fronteggiano costi minori ed hanno la possibilità di indirizzare maggiori capitali verso la concessione del credito. Il beneficio della garanzia è pertanto duplice: da un lato, le aziende meritevoli sono facilitate ed incoraggiate ad investire nella propria attività, dall’altro le banche si vedono minimizzati i costi connessi al rischio di credito, in quanto il rimborso delle risorse messe a disposizione delle imprese è garantito dallo Stato.

Questo articolo d’approfondimento illustra le caratteristiche principali del Fondo Centrale di Garanzia. Tuttavia, dato l’attuale periodo di epidemia di Covid-19, è opportuno fare distinzione tra le caratteristiche previste “tradizionalmente” e quelle, invece, straordinarie, previste in funzione delle difficoltà che stanno fronteggiando le imprese in questi mesi di crisi economica e sanitaria. Alla luce di ciò, sarà dapprima presentato il funzionamento tradizionale del Fondo, e in secondo luogo verranno descritte le novità in vigore nel momento attuale.

In particolare tratteremo

- Fondo di Garanzia in condizioni standard

- Il Fondo di Garanzia nell’era Covid-19

- Statistiche del Fondo

- L’importanza di un’autovalutazione

Fondo di Garanzia in condizioni standard

A chi è rivolto il Fondo

Come accennato nell’introduzione all’articolo, il Fondo di Garanzia per le PMI è rivolto a un’ampia platea di soggetti. In particolare, sono ammissibili alla garanzia i soggetti che svolgono una qualsiasi attività economica, ad eccezione di alcune categorie specifiche. (Legge 662/1996, art. 2 comma 100, lett. a).

Per essere ammissibili, tuttavia, questi soggetti non devono aver ricevuto e successivamente non rimborsato aiuti identificati come illegali o incompatibili dalla Commissione europea, né devono essere definiti “imprese in difficoltà”, nonché versare in stato di scioglimento o di liquidazione. In buona sostanza, per poter essere ammessi alla garanzia del Fondo, i soggetti beneficiari non devono essere in una situazione tale da far ragionevolmente presumere di non riuscire a rimborsare i finanziamenti richiesti. Per maggiori dettagli circa l’ammissibilità al Fondo, in ogni caso, si rimanda alle Disposizioni Operative di cui alla Legge 662/1996, art. 2 comma 100, lett. a.

Come opera il fondo

Il Fondo consente di beneficiare di una garanzia statale fino ad un massimo dell’80% dell’importo dell’operazione finanziaria; esso è attivabile per tutti i tipi di finanziamento, siano essi di breve o di medio-lungo termine, finalizzati a rappresentare liquidità piuttosto che un investimento (come, ad esempio, l’acquisto di un bene strumentale industria 4.0).

Il plafond previsto per ciascun soggetto beneficiario finale è di 2,5 milioni di euro, mentre il costo associato al rilascio della garanzia è individuabile in una commissione “una tantum” che i beneficiari devono versare al Fondo (a pena d’inefficacia), calcolata in termini percentuali sull’importo che il Fondo garantisce.

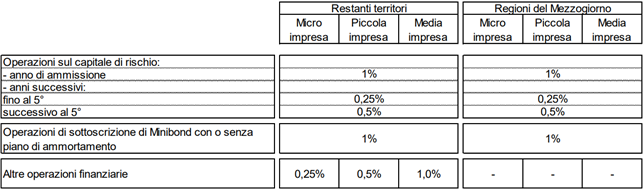

Dall’obbligo di questa commissione si sottraggono, tuttavia, le Start-up innovative, le PMI innovative e le imprese femminili. Nella seguente tabella sono indicate le percentuali di commissione a seconda dell’operazione e della dimensione aziendale:

Nei casi in cui, a seguito della delibera di ammissione del Consiglio di gestione, l’operazione finanziaria garantita non fosse successivamente perfezionata, il soggetto richiedente (banca o finanziatore) dovrebbe versare al Fondo una commissione di 300 € (Legge 662/1996, art. 2 comma 100, lett. a), e potrebbe poi chiederne il rimborso al soggetto per il quale esso aveva fatto richiesta di ammissione.

Determinanti del rating MCC

Il modello di rating implementato dall’istituto del Medio Credito Centrale si articola in due diversi moduli, che valutano rispettivamente la situazione economico/finanziaria dell’azienda e i suoi rapporti con gli istituti finanziari.

Il modulo economico patrimoniale prende in considerazione i dati degli ultimi due bilanci approvati (o le ultime due dichiarazioni fiscali per le società con contabilità semplificata) ricavandone delle variabili (in grado di fornire una panoramica immediata dello stato di salute dell’impresa) a cui viene assegnato un valore entro un range che va da A (alto) a B (basso).

Per le società di capitali, ad esempio, vengono valutati indicatori quali “Debiti a breve/Fatturato”, “Oneri finanziari/Margine Operativo Lordo” e “Patrimonio netto/Totale attivo”. Tenendo conto della forma giuridica, del regime di contabilità e del settore sotto cui opera l’azienda richiedente, il modulo attribuisce a quest’ultima uno score parziale, compreso tra un minimo di EF1 ed un massimo di EF11, risultante da una somma ponderata (a seconda dell’importanza delle variabili) dei giudizi ad ogni variabile.

Il secondo modulo, definito “Modulo andamentale”, valuta i rapporti che intercorrono tra l’azienda e gli istituti finanziari, analizzando la Centrale Rischi e i dati sull’impresa forniti da uno o più Credit Bureau (Crif, Cerved, CERI), nel caso in cui questi siano utilizzati dal soggetto richiedente per la propria valutazione del merito di credito.

In particolare, dei dati esposti nella Centrale Rischi entrano nel calcolo del rating il rapporto tra Utilizzato e Accordato sui rischi autoliquidanti e a revoca, la presenza di eventuali sconfinamenti nei rischi a scadenza e i mesi di sconfinamento; per quanto riguarda i Credit Bureau, le variabili prese in considerazione sono

- la presenza di sconfinamenti (non rateali)

- la presenza di rate scadute (rateali)

- la presenza di rate scadute (carte)

- il rapporto tra utilizzato e accordato (non rateali).

Come per il modulo economico patrimoniale, anche in questo caso viene attribuito uno score parziale (da A1 a A11) che tiene conto di tutti i giudizi su ciascuna variabile, ponderati per l’incidenza (importanza) della stessa.

Allo scopo di attribuire al soggetto beneficiario finale la valutazione complessiva, i due score parziali sono combinati tra loro attraverso delle matrici di integrazione, differenti in funzione della forma giuridica del soggetto.

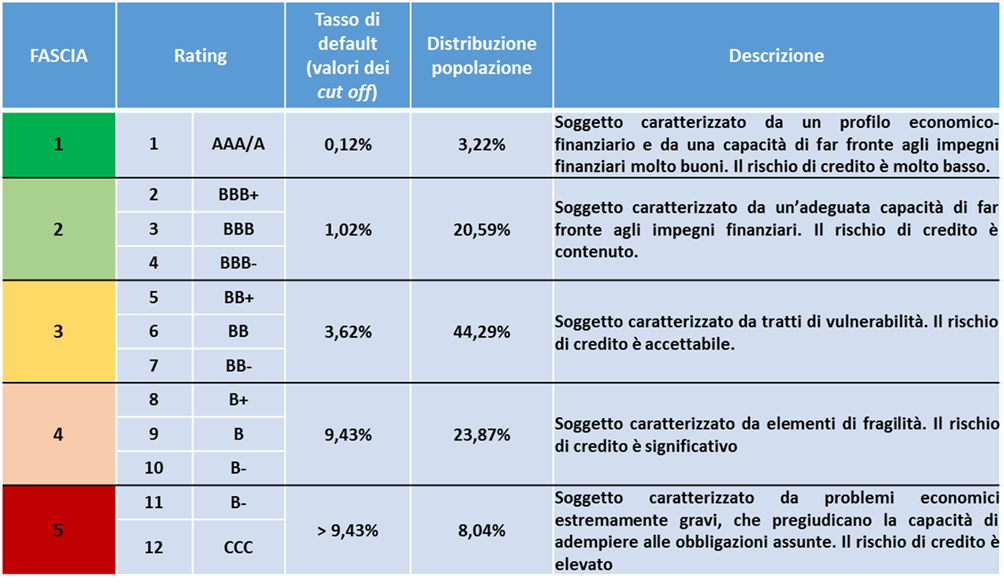

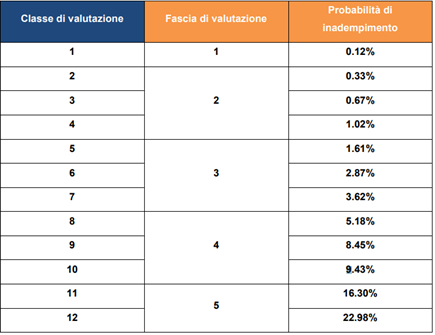

Nel caso in cui il modulo economico finanziario non venga alimentato con i relativi dati, non è possibile assegnare una valutazione al soggetto beneficiario finale, il quale è pertanto classificato come “Unrated”. La valutazione complessiva è espressa dalle probabilità di inadempimento, dalle classi di valutazione e dalle fasce di valutazione della seguente scala di valutazione:

Una volta effettuata questa valutazione, tuttavia, è previsto un aggiustamento in funzione della presenza di alcuni eventi pregiudizievoli rilevanti aperti alla data di riferimento (riconducibili alle famiglie di ipoteca giudiziale/pignoramento, ipoteca legale e domanda giudiziale) a carico della società ovvero, nel caso di società di persone, a carico dei soci con cariche rilevanti. Questo aggiustamento potrebbe intaccare la valutazione finale, riducendola fino a due classi; sebbene la presenza di una pregiudizievole associata alla famiglia “Fallimento e similari” determinerebbe la non ammissibilità al Fondo del soggetto beneficiario finale.

La scala di valutazione finale è, pertanto, la seguente:

Il Fondo di Garanzia nell’era Covid-19

A seguito della crisi legata alla pandemia di Coronavirus, diversi aspetti del Fondo di Garanzia MCC sono stati provvisoriamente modificati (attualmente la validità delle modifiche è estesa fino al 30 giungo 2021).

Il DL “Liquidità”, convertito in Legge 5 giugno 2020 n. 40, ha infatti potenziato il Fondo, allo scopo di far fronte alle esigenze immediate di liquidità delle imprese e dei professionisti intaccati negativamente dall’epidemia.

Le procedure di accesso sono state semplificate, le coperture della garanzia incrementate e la platea dei beneficiari ampliata.

L’importo massimo garantito per ciascuna impresa (plafond) è stato innalzato da 2,5 milioni di euro a 5 milioni di euro; la copertura del Fondo, per tutti i finanziamenti, è stata aumentata al 90%, e per importi finanziati fino a 800.000 euro, è ora possibile aggiungere la garanzia di un confidi, arrivando a coprire il 100% del finanziamento. Le commissioni tradizionalmente previste per accedere alla Garanzia sono state azzerate.

In aggiunta, su prestiti fino a 30mila euro con durata massima di 10 anni, il Fondo ne garantisce il 100%, senza la necessità della valutazione del merito di credito dei soggetti beneficiari. Fermo restando il limite di 30mila euro, tuttavia, il finanziamento non può superare il 25% dei ricavi o il doppio della spesa salariale annua dell’ultimo esercizio utile. Per questi finanziamenti la garanzia è concessa automaticamente e il prestito può essere erogato dalla banca senza attendere l’esito del Fondo.

Altro aspetto importante, relativo all’allargamento della platea di beneficiari, è che per tutte le operazioni finanziarie e verso tutti i soggetti ammissibili, il Fondo approva le domande solamente dopo aver verificato che il soggetto richiedente sia tra quelli ammissibili e che non superi le soglie di aiuto previste, con una procedura di valutazione più snella di quella tradizionale, che non tiene conto del Modulo andamentale, ma solo dei dati economico patrimoniali.

|

Tipologia Fondo |

Fondo di Garanzia tradizionale |

Fondo di Garanzia durante Covid-19 |

|

Plafond per singolo beneficiario |

€ 2,5 mln |

€ 5 mln |

|

Copertura |

Fino all’80% dell’importo finanziato |

90% dell’importo finanziato |

|

Costo della garanzia |

Commissione dello 0,25-1% dell’importo finanziato |

Gratuita |

Statistiche del Fondo

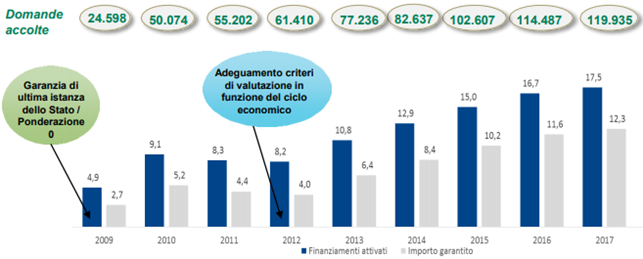

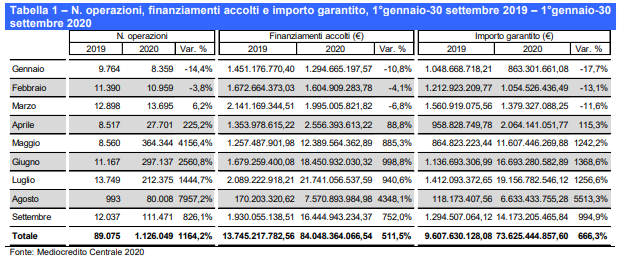

Il ricorso all’utilizzo del Fondo Centrale di Garanzia da parte delle PMI ha avuto, negli anni, un trend generale di crescita, come riportato nel grafico sottostante:

L’importanza di un’autovalutazione

Considerate le variabili valutate ai fini dell’attribuzione del rating sotto il regime del Fondo standard, e dato che non appena terminerà il periodo di pandemia il Fondo tornerà alle modalità valutative tradizionali, è importante che gli imprenditori e tutti i soggetti interessati a richiedere la garanzia del Fondo Centrale Medio Credito si attivino preventivamente, allo scopo di essere ben informati circa la propria situazione.

In particolare, è buona prassi tenere monitorata la Centrale Rischi, richiedendola periodicamente alla Banca d’Italia al sito; la richiesta di tale documento è gratuita ed è effettuabile in diverse modalità (è possibile anche sottoscrivere un abbonamento annuale per ricevere mensilmente i dati aggiornati alla PEC del legale rappresentante dell’azienda).

Inoltre, nel sito del Ministero dello Sviluppo economico dedicato al Fondo, è possibile, per i soggetti interessati, effettuare una simulazione del proprio rating, così da “prendere le misure” e cercare eventualmente di correggere e migliorare alcuni comportamenti che ricadono nel bilancio d’esercizio o nella Centrale Rischi, e che possono quindi incidere negativamente o positivamente sul rating finale. Il “portale rating per le imprese” è disponibile al link e alla pagina è possibile simulare il proprio rating.

Infine, i soggetti interessati possono contattare direttamente Kalaway per un’analisi finanziaria gratuita, comprensiva di una valutazione informata e dettagliata del rating, compilando il form alla pagina.